一、2025年甲苯市场综述

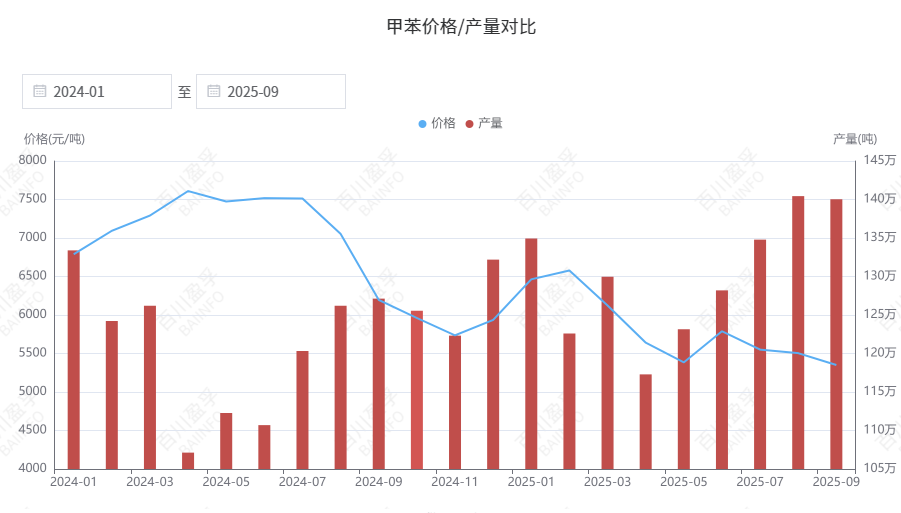

2025年国内甲苯市场供应逐步增加,市场成交重心整体下行,华东市场价格跌至2021年2月以来新低,东北、山东市场价格率先跌破5000元/吨关口,全年华东市场价格波动区间在5060-6730元/吨。截止到10月21日,甲苯华东市场价格为5085元/吨,较年初下跌近960元/吨,跌幅为15.81%,全年华东市场平均价格为5756.5元/吨,较2024年华东市场平均价格下跌16.35%。

回顾全年,甲苯市场走势主要分为以下五个阶段:

第一阶段:出口叠加备货支撑,甲苯行情快速上涨

炼厂多以超卖状态进入1月,山东甲苯现货供应偏紧,叠加1月汽油船单成交增量支撑,混调客户积极补货,且同时期受山东港口禁止敏感油停靠消息刺激,地炼汽油价格大幅推涨,进一步带动甲苯场内成交氛围,炼厂成交大幅溢价情况频现,山东甲苯价格在1月中旬快速上涨至7100元/吨,领涨全国。在山东强氛围带动,以及1-2月甲苯出口增量预期支撑下,华东码头商谈重心稳步上行至6650元/吨附近。华南区域则由于广西石化停车检修影响,供应减量,叠加下游节前备货支撑,市场商谈重心不断推高,高价一度突破7000元/吨。

第二阶段:纯苯价格率先崩塌,甲苯行情僵持后下行

随着山东甲苯价格快速拉涨至7000元/吨以上,下游高位采买减少,甲苯价格暴涨后迅速转跌,春节前后炼厂报价维持在6350-6650元/吨附近波动。华东方面,由于2月上旬码头船运到港有限,主港区库存维持在5万吨附近波动,且货源较为集中,加之业者对3月汽油存看好预期,场内挺价出货心态偏强,但整体下游恢复有限,实际交投氛围一般,供需博弈下,甲苯市场价格在6650-6700元/吨波动。进入三月,WTI原油期货价格跌破70美元/桶,同时外盘美金价格崩塌,消息面不断传来利空,甲苯场内恐慌情绪渐起。同时,3月甲苯进口增加,码头库存上涨明显,而相关产品纯苯价格塌方快速下跌,歧化装置效益收窄,工厂对甲苯外采减少,供增需弱格局下,甲苯华东价格跌至5850元/吨附近,山东价格跌至5775元/吨。三月中下旬,受清明假期提振,汽油船单成交好转,同时原油、美金价格止跌反弹,调和以及其他行业客户入市补货增加,甲苯市场行情反弹,华东价格回涨至6100元/吨附近,山东价格反弹至6000-6100元/吨附近。

第三阶段:中美关税政策扰动,甲苯价格进一步探底

进入四月,随着中美关税战拉开帷幕以及opec+宣布增产计划, 原油价格受挫暴跌,WTI价格跌破60美元/桶,清明节后返市,国内大宗商品期货普遍跌停,甲苯市场也开始了新一轮探底行情,华东价格跌至近三年来新低,现货价格跌至5100元/吨。五月,中美宣布暂缓部分关税,华东甲苯价格反弹至5500元/吨附近,同时国内部分PX工厂降负,PX价格坚挺上涨,带动二甲苯价格涨至6000元/吨以上,相关产品利好提振下,码头甲苯报盘继续拉升至5800元/吨。

第四阶段:地缘紧张局势助力,甲苯价格重回6000元/吨

6月13日凌晨,以色列对伊朗多地发动大规模空袭,中东地缘紧张局势升级,国际油价强势上行,美油一度涨破75美元/桶关口,国内甲苯价格跟随原油估值抬升。且国内甲苯前期装置检修较多,加之地炼超卖为主,场内现货供应表现紧张,同时6月国内汽油消费增量,混调方向刚需支撑强劲,甲苯基本面有所恢复。多重利好下,甲苯华东市场价格重回6000元/吨。

第五阶段:市场供应逐步增加,甲苯行情跌至新低

进入7月,原油价格回吐伊以冲突“溢价”,甲苯价格跟随油价走弱,华东价格下落至5500元/吨附近波动,同时受调油监管严查影响,部分调和端客户停工,山东甲苯出货承压,价格快速下跌至5300元/吨以下。8月,北方部分装置停车,加之个别炼厂外放减少支撑,山东甲苯价格阶段性回涨至5600元/吨,但9月随着前期停车装置恢复,甲苯供应端支撑减弱,山东地炼报价重回跌势,且正和、丰利装置生产,未来供应预期增加,而需求面来看,甲苯-纯苯价差未能得到修复,歧化工厂采买有限,而汽油需求逐渐转弱,山东甲苯出货承压,在此情况下,10月山东甲苯价格率先跌破5000元/吨关口。而华东方面,8-9月在出口方向支撑下,价格跌幅小于北方市场,码头现货价格从5480元/吨逐步下滑至5300元/吨。但进入10月,中美关税摩擦再起,WTI原油价格再度跌破60美元/桶关口,消息面利空打压,而美金价格快速下跌,甲苯出口商谈减少,同时北方甲苯跌破5000元/吨,加重场内看空情绪,华东甲苯加速下跌,跌破年内前低,现货价格触及5050元/吨。

二、2025年供应分析

2025年1-9月份甲苯产量为1171.40万吨,同比2024年1-9月甲苯产量增加83.81万吨,增幅7.71%。

2025年国内甲苯新增产能如下:

烟台万华新增7万吨甲苯(裂解);埃克森美孚惠州新增15万吨甲苯(裂解);大榭石化150万吨重整装置投料生产,新增甲苯产能28万吨/年;裕龙石化第二套260万吨重整装置投产,新增甲苯产能49万吨/年;京博石化K-COT项目投产,新增甲苯产能8万吨/年;镇海炼化新增甲苯产能13万吨/年;河南丰利100万吨重整投料生产,新增甲苯产能20万吨/年。

三、2025年需求分析

TDI方面,2025年下半年福建TDI二期36万吨/年装置投产,2025年1-9月份TDI产量为107.61万吨,同比2024年1-9月TDI产量减少0.86万吨,降幅0.80%。2025年尽管TDI方面有新增产能释放,但受关税政策摩擦以及成本各方面影响,TDI工厂开工不高,整体产量有小幅下滑。歧化方面,上半年在进口增量以及内需塌方打压下,纯苯价格快速下跌,纯苯-甲苯价差从1000元/吨逐渐收缩至500元/吨附近,歧化装置效益欠佳,工厂方面对甲苯外采需求明显减少。 而下半年,纯苯-甲苯价差依旧未得到修复,下游工厂采买有限,仅在上游原料装置波动影响下,会有部分外采释放。

四、2025年成本利润分析

成本方面来看,2025年原油、石脑油整体价格走势向下,2025年甲苯理论生产成本小增后下降,根据成本公式计算,年均理论成本价格在6038.37元/吨,月均理论成本处于5840-6450元/吨之间波动。利润方面来看,本年度甲苯理论毛利在-100-1600元/吨区间波动,年均理论毛利在934.17元/吨。受国内供应增量影响,工厂出货压力增大,甲苯价格下跌速度加快,导致生产盈利情况不佳,按照生产成本公式计算,2025年甲苯月均利润维持在-550-280元/吨区间波动,全年平均利润在-210.5元/吨。

五、2025年进出口分析

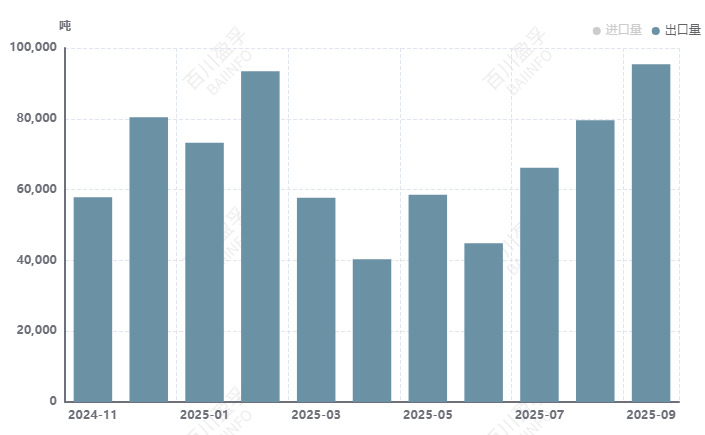

2025年,国内甲苯维持低进口、高出口格局,随着国内新装置陆续投产,甲苯供应压力进一步增大,市场交易者逐渐将目光放至出口方向,2025年甲苯出口量显著增加。

进口方面:2025年1-9月我国累计进口甲苯3.58万吨,较去年同期3.09万吨,增加0.49万吨,涨幅15.96%。出口方面:2025年1-9月我国累计出口甲苯60.93万吨,较去年同期38.13万吨,增加22.80万吨,涨幅59.78%。

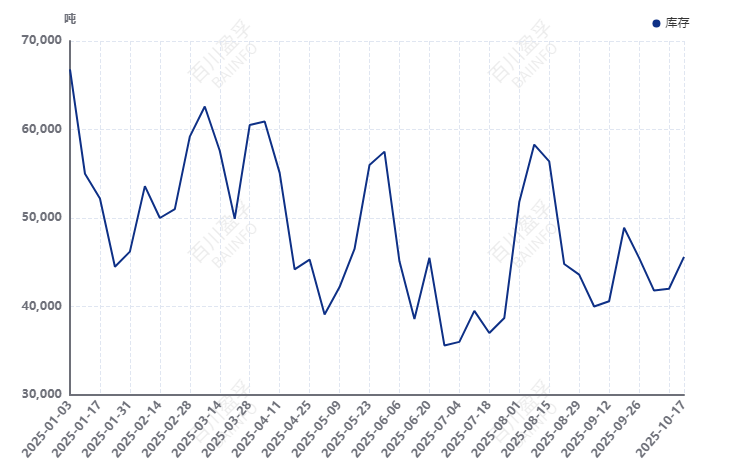

六、2025年库存分析

七、2025年四季度以及2026年中国甲苯市场预测

原料方面:展望2026年,地缘局势及关税方面,巴以冲突暂告一段落,后续仍有可能反复;美俄将就结束俄乌冲突进行会谈,若今年俄乌未结束冲突,明年俄乌局势或继续扰动市场;美伊相关谈判也是未知数,因此明年地缘局势反复,将放大市场的波动。当前,关税问题重回视野,特朗普对中国加征关税加剧贸易摩擦,明年全球贸易争端可能持续,对市场造成扰动。宏观方面,受美国关税政策等因素影响,2026年全球经济复苏乏力,美联储预测2026年降息1次,全球经济疲软可能导致需求增长乏力。基本面方面,供应来看,2025年欧佩克+已连续多月增产,预计2026年欧佩克+政策将延续保份额的战略基调,根据价格灵活调整政策导向;高盛等多家机构预测2026年全球原油供应过剩规模扩大,明年市场供应过剩压力仍存。需求来看,欧佩克维持相对乐观预期,而其他机构预测需求增速将放缓,关税政策与能源转型加速也将削弱了原油需求弹性。2026年重点关注俄乌及中东地缘局势发展、欧佩克+政策转向、美国关税政策动态、全球主要经济体经济数据表现、美联储货币政策转向。总体来看,2026年供应过剩压力仍存,油价中枢大概率下移,年内可能呈现先抑后稳的走势。百川盈孚预计2026年WTI原油价格预计将在45-70美元/桶波动,布伦特原油价格将在50-75美元/桶波动。

供需方面:供应方面来看,2025年四季度仍有两套新增装置预期投产,预计新增产能30万吨,而华星装置预计在11月份恢复重启。2026年,国内甲苯预计新增6套装置,新增产能预计在165万吨,北方甲苯供应将进一步增加。整体来看,国内甲苯供应仍将提升。需求面来看,目前制苯行业新增装置预期仍存,但目前纯苯–甲苯价差限制歧化行业投产,未来还需关注纯苯价格修复情况,汽油方向,随着新能源汽车的增长,传统燃油汽车生存空间受挤压,汽油需求预期难有好转。

综合来看,目前甲苯二甲苯估值重新调整,未来国内供应增加预期仍存,而内需方面则缺乏好的改善,供增需弱格局下,出口方向将是主要关注点,未来美亚价差能否打开,海外汽油需求如何仍是主要关注点。预计2025年四季度国内甲苯市场重心或偏弱,市场价格预计在4800-5200元/吨波动。预计2026年国内甲苯市场重心将维持低位运行,华东市场价格预计在4700-5700元/吨。